「ふるさと納税」って、今では、名の知れたしれた納税方法ですよね。

昨年度は約296万にの方が利用しており、年々増加傾向にもあります。

「ふるさと納税」は、とってもお得な納税方法ですので、出来る限り魅力的に紹介していきます。

ふるさと納税は、ふるさとへの恩返しのための寄付

現在でも日本では、大学や社会人になると、都会へ出る方が多いのが現状です。

都会で仕事に就き、暮らすようになっても、育ててくれた、支えてくれた、一人前にしてくれたふるさとへ納税をすることで、ふるさとへ貢献が出来る仕組みとして、「ふるさと納税」は導入されたのです。

ふるさと納税が注目される理由5つ

- 寄付(ふるさと納税)をすることで、お礼品がもらえる!

- 自己負担は実質2,000円!確定申告で税金還付・控除される!

- 寄付(ふるさと納税)先は自由に選択できる!

- 複数の地域に寄付できる!

- 寄付の用途も選べます!

ふるさと納税は上記5つの特徴があります。

寄付することで、税金の還付・控除され、希望するお礼品から、寄付先の自治体を自分で選択できることが、何よりも嬉しいことですよね。

ふるさと納税とはどんな納税制度なのか?

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあり)。

ふるさと納税は、2,000円を自己負担の上、次年度の所得税・住民税から2,000円を超える金額について、控除される制度なのです。

次年度の所得税・住民税からの控除を受けるには、原則確定申告が必要

ふるさと納税における、税金控除を受ける際には、原則確定申告が必要です。

ふるさと納税の原則は、上記(総務省ふるさと納税サイトより)の通りで、

- 自分で選んだ自治体へ寄付(納税)

- 自治体より受領書が発行

- 受領書を元に税務署へ確定申告

- 所得税、住民税が控除・減額される

1~4の流れが通常となります。

平成30年の控除対象となる「ふるさと納税」は、受領証明書に記載されている受領日(入金日)が平成30年12月31日までのもののみです。 年内に申し込みをしても、入金手続き等に時間がかかると、今年の寄附金として処理できなくなる場合があり、税の控除を受けられるのが翌年分となります。

しかし、条件を満たしていることで、確定申告が不要なケースもあります。

寄付する自治体が5カ所以内・事業における確定申告を行わない人あれば、ワンストップ特例を利用できる

ふるさと納税には、下記2つの条件をどちらも満たしている場合に、ワンストップ特例が適用され、確定申告は不要になります!

- 寄付を行った年の所得について確定申告をする必要が無い人

- 1年間のふるさと納税納付先自治体が5つまでの人

上記、2つの条件どちらにも当てはまる方です。

サラリーマンや公務員等、確定申告不要の勤務状況である方には、お勧めです。

ワンストップ特例を使用した場合の流れは上記(総務省ふるさと納税サイトより)の通りです。

- ふるさと納税、その際にワンストップ特例の申請書と必要書類を郵送

- 寄付先の自治体が、住まいの自治体へ控除に必要な情報を連絡

- ふるさと納税をした翌年度の住民税の減額

- ワンストップ特例を利用した場合、控除の対象になるのは住民税のみです。確定申告であれば、所得税と住民税の控除を受けることが出来ます。しかし、どちらの方法を利用しても、税控除される金額は変わりません!

- ワンストップ特例の使用を進めていたところ、結果として6つ以上の自治体への寄付となってしまった場合は、受領書添付の上確定申告をしましょう。

- ワンストップ特例と確定申告と二重に手続きを行った場合でも、確定申告が優先されます。ワンストップ特例から確定申告を行うことへの変更届等は不要です。

ワンストップ特例申請方法

通常、寄付(ふるさと納税)を行った後、数日~数週間に寄付先の自治体より、受領書とワンストップ特例申請書が到着します。

- ワンストップ特例制度の申請用紙の郵送対応可否については自治体によって異なります。

- 申請書が到着しない場合、ふるさと納税を行ったサイトから、簡単に申請書のダウンロードができます。

申請方法①申請用紙の用意

同一自治体へ複数お申し込みをされた方は、お申込み件数分の申請書と本人確認書類を送付する必要があります。

申請方法②マイナンバーおよび本人を確認できる書類

書類は、下記の3つの組み合わせから1つを選択し送付します。

- マイナンバーカード(写真必須)の両面

- 通知カード、もしくは住民票(マイナンバー記載あり)と運転免許証、パスポート1点

- 番号通知カードもしくは住民票(マイナンバー記載あり)と健康保険証

や年金手帳、提出先自治体が認める公的書類2点

申請方法③申請書類(申請書・本人確認書類)を自治体へ送付する

申請期限は、ふるさと納税を行った翌年の1月10日(必着)です。この期限までに、不備の無い状態で自治体へ到着が必要です。

ふるさと納税サイト(さとふる)より検索できます。

いくら寄付出来るのか?給与収入と家族構成で寄付上限額は決まる!

ふるさと納税とは、自分の好きな自治体へ寄付、2,000円の自己負担金額で、次年度の所得税・住民税の控除を受けられる制度であることは、理解頂いたと思います。

「じゃあ、私はいくら寄付出来て、いくら税金の控除を受けられるの?」

これが問題ですよね。

「ふるさと納税」における、次年度の税金の控除額は、給与収入と家族構成で決定されます。

税金の控除額を目安に、「ふるさと納税」を利用するのが一番賢い方法です。

控除額のシュミレーションは簡単!

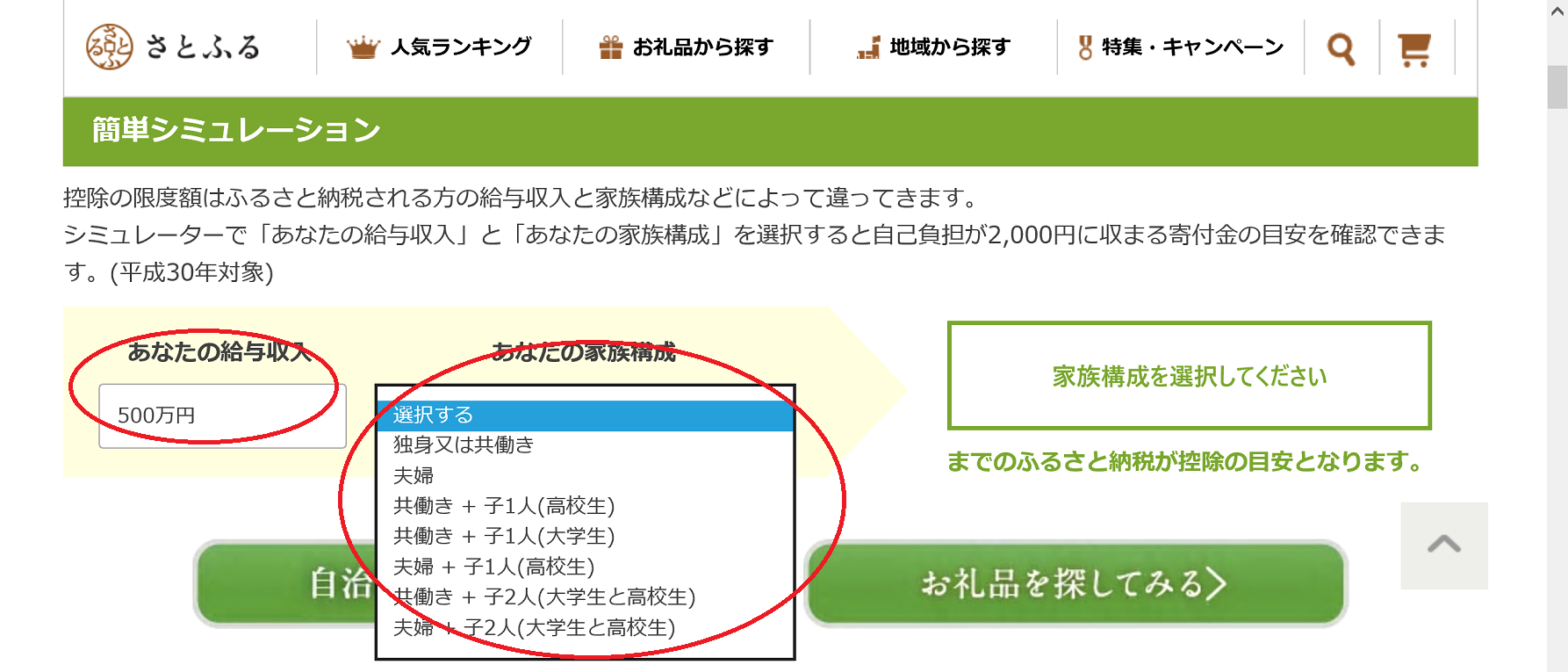

ふるさと納税サイトの、さとふるの控除額シュミレーションを参考に説明していきます。

- あなたの給与収入

- 家族構成を選択

※中学生以下の子供については人数にカウントしません。

なんとこの入力だけで、控除額のシュミレーションができるのです。

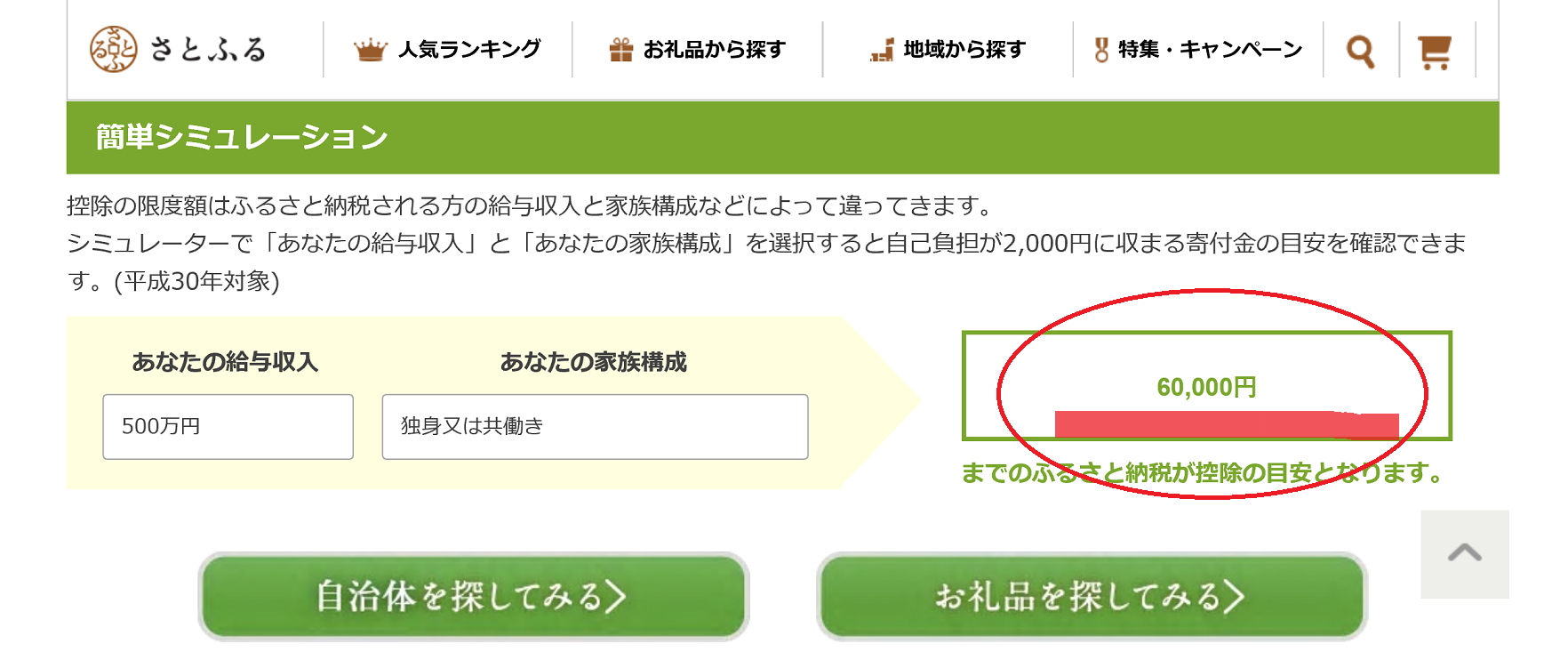

例:収入500万円、共働きで乳幼児が2人のケース

所得と家族構成を選択すると、60,000円という控除目安額が出てきました。

この金額を目安に、自治体へ寄付、「ふるさと納税」を行っていくのです。

控除額見込み額がわかったら、寄付する自治体と商品を選択する!

控除見込み額が判明したら、さっそく寄付する自治体と商品を選びます。

どんな自治体が、どんなお礼品を用意しているのは、サイトで確認しないと分かりません。

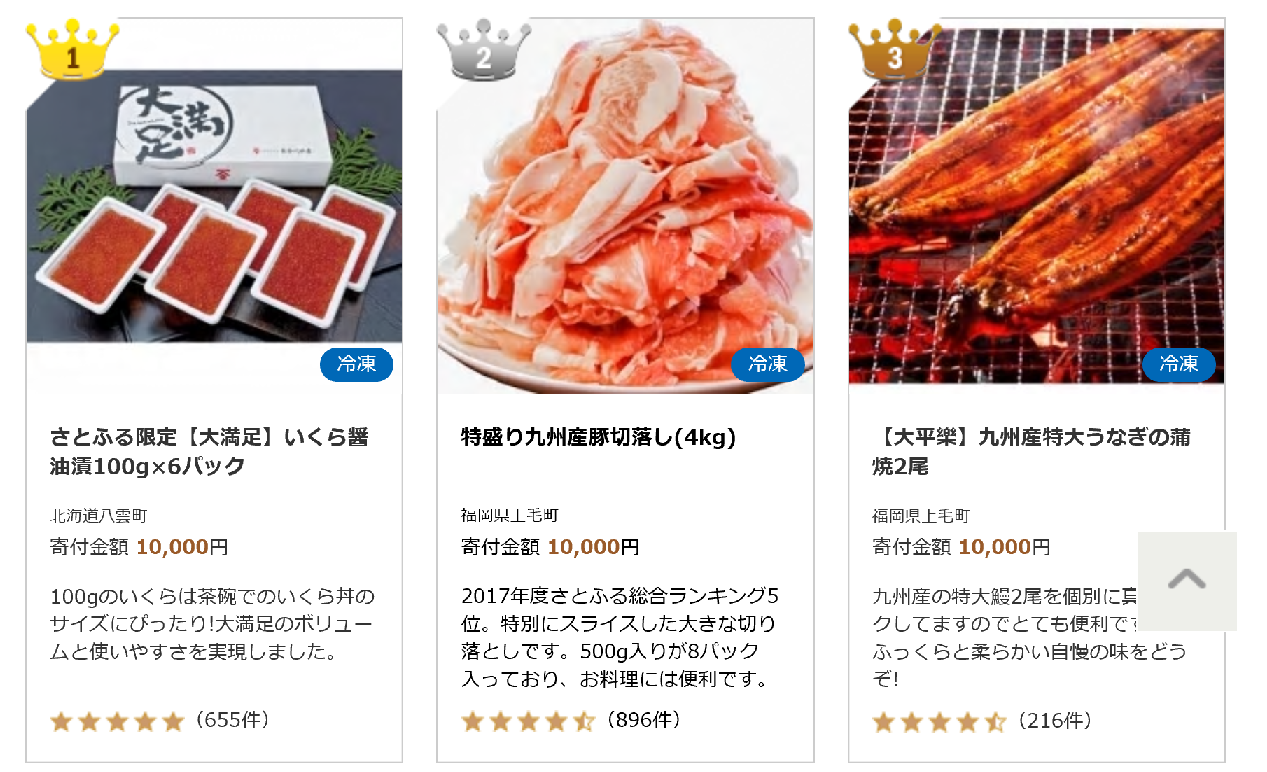

さとふるのHPを参照にみてみると、こんな感じでランキングが出ています。

どんな商品があるのか写真でも確認できますし、クチコミや調理方法なども記載されているものもあります。

ふるさと納税まとめ

とにかく、ふるさと納税はお得ばかりです!

しかし、来年度分の税金控除を考えているのであれば、期限は12月31日までです!

寄付先の自治体への支払日(受領日)が、12月31日までのもとが対象となります。残りの日数が限られています。

「ふるさと納税・・・魅力的かも」・・・なんて思ったら。

2年連続!ふるさと納税サイト認知度No.1 and 利用意向No.1の さとふるのHPサイトから、控除額見込みを確認し、お礼品をチェックしてみてください。